![[3/3] Accord UE-Mercosur : produits laitiers et indications géographiques, l’Europe à l’offensive ?](https://blog-eco-bzh.chambres-agriculture.fr/wp-content/uploads/2024/09/Illustration-800x240.jpg)

[3/3] Accord UE-Mercosur : produits laitiers et indications géographiques, l’Europe à l’offensive ?

La conclusion d’un accord de libre-échange avec le Mercosur exposerait les filières volaille de chair et viande bovine européennes à une concurrence accrue venant principalement du Brésil, comme le présente notre deuxième article. Ce ne serait pas le cas pour la filière laitière et les produits bénéficiant d’indications géographiques, mais l’avantage serait très relatif.

Filière laitière : l’accord UE-Mercosur aurait un intérêt somme toute limité pour l’Union européenne

L’Union européenne est le premier exportateur mondial de produits laitiers. Son industrie laitière s’est spécialisée dans des fabrications facilement exportables : en 2018, 44 % des matières solides utiles du lait produit dans l’UE-28 servaient à la fabrication de fromages, 16 % pour les beurres et 14 % pour les poudres et lactosérums. La fin progressive des quotas laitiers jusqu’en 2015 a entraîné une hausse de la production de 17 Mt de lait dans l’Union Européenne entre 2010 et 2020.

Dans le même temps, la consommation n’a progressé « que » de 10 Mt, notamment plombée par les conséquences de la crise de 2008 sur le pouvoir d’achat en Europe du Sud. L’appétence des pays d’Asie du sud et de l’est pour nos produits laitiers (34 % des exportations totales de produits laitiers de l’UE-28 en 2018) a permis d’écouler ce surplus. Pour ce qui est des importations européennes, elles sont infimes : 0,7 % de la consommation intérieure.

Dans le Mercosur, l’Argentine et l’Uruguay portent les exportations laitières, le premier étant rentré dans le top 5 des exportateurs mondiaux de lait. Leur cible privilégiée à l’export est le marché sud-américain, avec comme premier client le Brésil. Leur mix produit à l’exportation se compose principalement de poudres de lait sous diverses formes, mais peu de fromages et pratiquement pas de poudres infantiles.

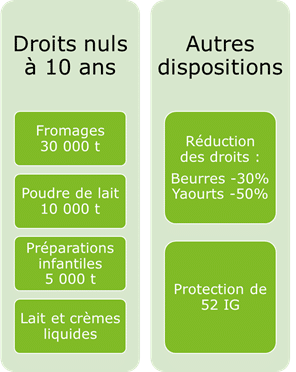

La baisse des tarifs douaniers sur les produits laitiers aurait un impact positif mais limité sur les productions et les prix européens, dans un contexte d’écoulement sur d’autres marchés que ceux du Mercosur, notamment l’Asie. En revanche, dans le domaine du commerce intra-firme évoqué dans l’article précédent, des groupes comme Lactalis ou Savencia auraient les moyens d’améliorer leurs résultats à l’export grâce à leurs implantations en Amérique du Sud.

De leur côté, l’Argentine et l’Uruguay seraient suffisamment compétitifs sur les poudres de lait pour capter quelques parts de marché en Europe grâce à l’accord de libre-échange. Plus précisément dans le cas de l’Argentine, la récente dévaluation du peso – suite à l’élection du président ultra-libéral Javier Milei – a entraîné une hausse de la compétitivité des produits d’exportation : +10 % de produits exportés sur les cinq premiers mois de 2024 par rapport même période en 2023. D’autant que la faiblesse de la demande intérieure, en raison de l’inflation (+292 % sur un an en avril 2024) accroît la disponibilité en produits laitiers. Dans ces conditions de forte compétitivité-prix et de faible demande intérieure, il y a fort à parier que l’industrie laitière argentine s’oriente préférentiellement vers le marché export.

Indications géographiques : une protection à surveiller de près

L’accord de libre-échange UE-Mercosur protégerait une liste de 52 IG européennes, dont 18 fromages français et le beurre Charentes-Poitou. Cette disposition conforte la stratégie européenne sur les IG à l’export. Toutefois, l’accord n’exige pas des pays du Mercosur qu’ils ajustent leurs législations domestiques en conséquence, ce qui pourrait limiter l’efficacité de la protection des IG. De plus, seule la reconnaissance des IG déjà existantes est garantie, sans possibilité d’ajouter de nouvelles IG postérieurement. La protection des termes génériques, tels que « jambon », « brie » ou « camembert », pose également des défis, car elle concerne davantage les marques s’en prévalant plutôt que les IG elles-mêmes. Enfin, la « clause du grand-père » permet à des productions de continuer à être commercialisée dans les pays où elles l’étaient déjà cinq ans avant le dépôt de la liste des IG. C’est par exemple le cas d’un « Gruyère » au Brésil.

Ce panorama qui est brossé (voir articles précédents 1 et 2), vu sous l’angle de l’agriculture, n’est pas de nature à promouvoir la signature de l’accord par l’Union européenne. Pour autant, la question agricole n’est pas la seule à entrer en ligne de compte. Parmi les arguments en faveur de cet accord du point de vue européen, nous pouvons retenir l’accès facilité aux réserves de matériaux pour la transition énergétique européenne et le rééquilibrage des relations commerciales et diplomatiques européennes face à l’importance prise par la Chine. Ceci à une époque où la sécurisation des approvisionnements et l’influence géopolitique sont des enjeux-clé pour les États et groupes d’États.

Maintenant que le brouillard soulevé par les élections européennes est retombé, les négociations ont pu reprendre à Brasília les 5 et 6 septembre. Les États-membres européens n’avancent pas unis sur la question : onze États1 ont signé une lettre appelant l’exécutif européen à accélérer les négociations afin de les conclure d’ici à la fin de l’année.

Au même moment, la Commission européenne a montré sa prise en compte des critiques envers l’accord en l’état par certains pays, dont la France, au-travers des mots de son porte-parole pour l’agriculture et le commerce international Olof Gill : « L’UE reste concentrée sur la résolution des problèmes en suspens, en veillant à ce que l’accord réponde aux objectifs de durabilité de l’UE tout en respectant les sensibilités de l’UE dans le secteur agricole ». Pour Bruxelles, l’avancement des échanges ne permet pas encore d’envisager d’entrer dans la phase de conclusion.

- Allemagne, Croatie, Danemark, Espagne, Estonie, Finlande, Lettonie, Luxembourg, Portugal, République tchèque et Suède ↩︎

![[2/3] Accord UE-Mercosur : volaille de chair et viande bovine, des intérêts à défendre](https://blog-eco-bzh.chambres-agriculture.fr/wp-content/uploads/2024/06/Illustration-400x300.png)