La Cour des comptes sur la volaille française : plus de questions que de réponses

Dans son rapport sur la filière volaille de chair française, la Cour des comptes rappelle que la France subit une hausse continue de ses importations. La Cour pointe un manque de compétitivité de la filière, une stratégie de montée en gamme mal avisée et un étiquetage défaillant. Certains points peuvent être cependant débattus. Aucune proposition faite ne semble d’ailleurs en mesure d’inverser la tendance.

La Cour des compte vient de publié un rapport intitulé : « Les soutiens publics à la filière volaille de chair ».

Un constat largement partagé

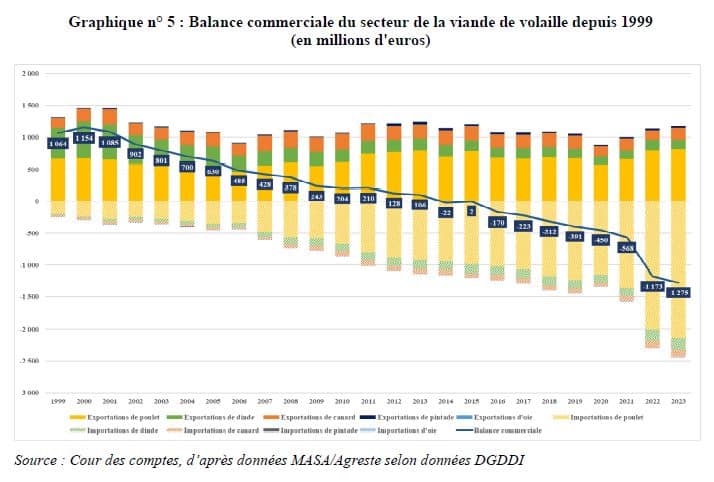

Dans ce rapport, la Cour des comptes commence par le constat maintenant largement connu d’un marché national de plus en plus dépendant des importations.

Le rapport rappelle qu’historiquement une part importante des exportations françaises étaient orientées vers les pays tiers. Elles bénéficiaient alors de subventions à l’exportation, dites restitutions. Avec leur arrêt définitif en 2013, ce débouché s’est largement tari.

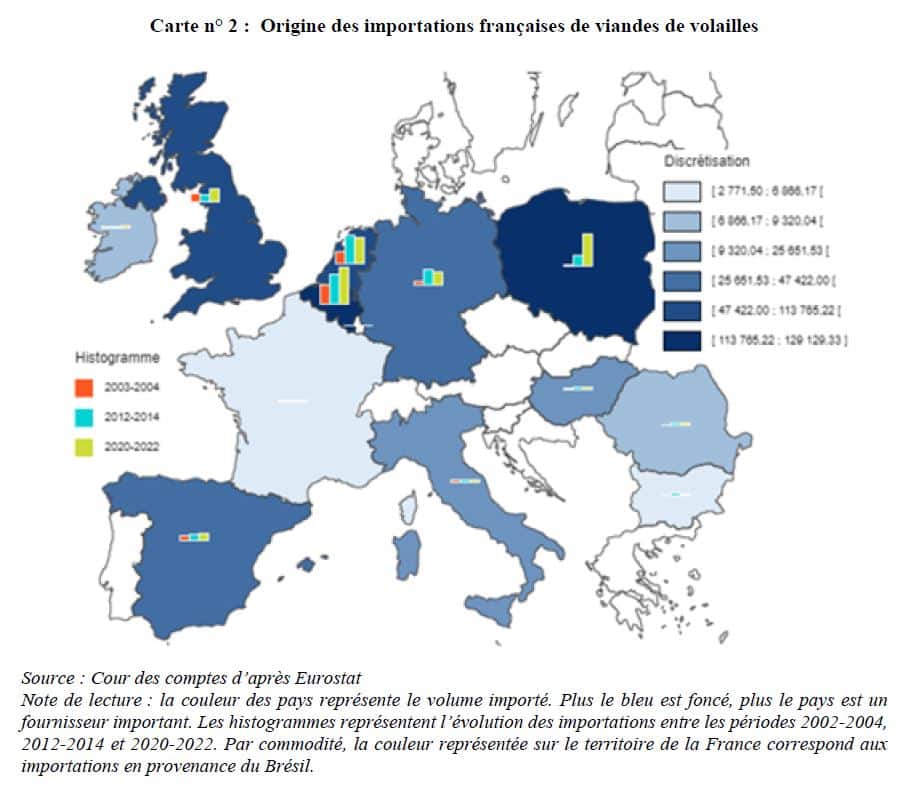

Côté importations, les auteurs signalent que celles-ci sont à 89 % issues de pays de l’Union européenne. La Pologne, la Belgique et les Pays-Bas sont nos principaux fournisseurs.

Les rédacteurs écrivent (page 26) : « Ces évolutions sont à relier aux stratégies industrielles à l’œuvre dans la filière avicole européenne depuis 20 ans, notamment la modernisation des outils d’abattage, de découpe et de transformation aux Pays-Bas et en Belgique dans les années 2000, puis en Pologne dans les années 2010, ainsi que la constitution de grands groupes européens par concentration et rachats, voire externalisation dans des structures de transformation notamment en Pologne. » On peut rajouter, comme le rapport le souligne plus tard, qu’une proportion non quantifiable des importations belges et hollandaises sont en réalité des produits issus de pays tiers, Brésil en tête.

Il faut aussi rappeler que la Pologne rejoint l’UE et son marché unique en 2004. Cela explique que sa montée en puissance au sein de l’UE commence à cette date. Au final, le taux d’approvisionnement du marché national de volaille est passé de 147 % en 2002 à 84 % en 2022.

La compétitivité de la volaille française pointée du doigt

Le rapport recense ensuite les facteurs qui expliquent ce déclassement de la filière française. Il considère que concernant les réglementations environnementales telles que l’ICPE, celles-ci sont harmonisées au niveau européen et ne causent donc pas de distorsions aux éleveurs français. La situation n’est pas la même avec les pays tiers puisque les conditions de production ne sont pas prises en compte. « L’intégration de clauses miroir dans les accords commerciaux ou l’adoption de mesures miroirs dans la réglementation européenne obéissent toutefois à un processus long et complexe : de telles dispositions doivent être ciblées, proportionnées et scientifiquement justifiées, et doivent rester compatibles avec les règles de l’organisation mondiale du commerce (OMC). » se contentent d’écrire les rédacteurs.

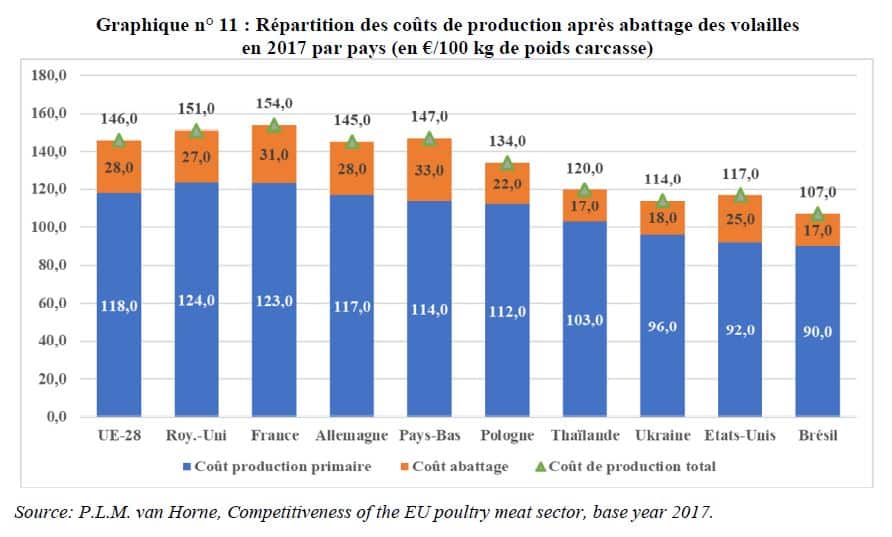

Ce facteur n’expliquant donc pas le déclin français, le rapport met en avant une autre raison, elle aussi largement connue depuis plusieurs années : le manque de compétitivité de la filière française.

Au-delà de ce constat, le rapport n’apporte pas de pistes pour remédier à cette situation. Nous aurons l’occasion d’y revenir. Notons cependant que les coûts de production ukrainiens sont encore bien inférieurs à ceux de la filière polonaise. Les mêmes causes produisant les mêmes effets, une éventuelle entrée de ce pays dans le marché commun mettrait la filière française encore plus sur le reculoir.

Une remise en cause de l’orientation vers les Labels Rouge

Un autre facteur relevé par le rapport et expliquant, d’après les auteurs, les difficultés de la filière est plus inattendu (page 39) : « Face à son déficit de compétitivité prix et afin d’investir de nouveaux marchés, la filière s’est engagée de longue date dans une stratégie de segmentation et de montée en gamme, réitérée dans le plan de filière établi par l’interprofession de la volaille de chair en 2018. Cette orientation a eu néanmoins pour conséquences de l’éloigner des besoins du marché et de favoriser les importations faute d’offre nationale suffisante et adaptée. »

On peut remarquer que la mise en place des labels date des années 1980, période où la filière française était conquérante. Il ne s’agissait pas d’une segmentation pour faire face à un manque de compétitivité, mais de répondre à une demande particulière des consommateurs. De plus, le développement des ces filières est compatible avec la réponse aux autres besoins du marché. Standard et labels sont deux types de production qui évoluent parallèlement, sans se nuire l’une à l’autre. Le rapport rappelle que la consommation des produits Label est poussive. Ces productions ont cependant l’avantage d’être spécifiques à la France et donc relativement préservées de la concurrence européenne. Ce qui ne serait plus le cas si le haut de gamme basculait vers la référence européenne ECC (European Chicken Commitment).

Le rapport insiste aussi sur le fait que la filière française ne se serait pas adaptée à l’évolution de la demande qui va vers du poulet lourd destiné au marché de la RHD et de la transformation. Si cette critique pouvait être justifiée il y a dix ans, les choses ont évolué depuis. La Bretagne est bien placée pour le savoir puisque la filiale régionale de LDC, SBV (Société Bretonne de Volaille), est précisément orientée vers ce débouché depuis 2015 !

Un étiquetage insuffisant ?

Il est écrit, page 30 : « L’information limitée apportée aux consommateurs quant à l’origine et aux conditions de production de la viande de volaille accentue ces difficultés. » Remarquons d’abord que l’indication d’origine a pour objectif de protéger partiellement le marché français en escomptant que le consommateur favorise les achats nationaux. L’étiquetage est là pour aider la filière française et non accroître les difficultés. Les auteurs montrent que cet étiquetage ne couvre pas tous les débouchés et que les réglementations évoluent trop fréquemment.

Plus globalement, on peut avancer que si cette obligation d’étiquetage obligatoire était complète, elle ne serait qu’une réponse partielle et fragile aux difficultés de la filière française. Cela repose en effet sur l’arbitrage des acheteurs et des consommateurs, qui peuvent rapidement se tourner vers des produits d’importation si les écarts de prix sont trop importants ou si la conjoncture économique est dégradée.

Des marges de manœuvre réduites

A la lecture de ce rapport, il ressort que peu d’options sont mises en avant pour contrecarrer la perte d’autosuffisance de la filière française. La remise en cause des labels par les auteurs est critiquable. L’amélioration de l’étiquetage n’est qu’une réponse très partielle. Les propositions sur l’amélioration de la compétitivité sont quasiment absentes. Il est d’ailleurs étonnant qu’aucune piste concrète d’évolution des soutiens publics ne soit mise en avant.

Rappelons cependant que la politique agricole est européenne. Concernant le marché de la volaille de chair, l’Union européenne est d’ailleurs excédentaire de plus d’1 million de tonnes en 2023. Au sein du marché unique, très concurrentiel, la France manque de compétitivité et il est difficile de voir comment elle pourrait faire autre chose que subir. L’exemple de LDC avec sa filiale bretonne SBV l’illustre. Créée en 2015, elle avait pour objectif de partir à la reconquête du marché français, notamment en RHD et produits transformés. Cette promesse n’a pas été tenue. A moins que l’UE évolue et accorde une subsidiarité accrue des états quant à leur politique agricole, ou que la France n’appartienne plus à l’Union européenne, les marges de manœuvre nationales sont très réduites.

Une trop forte concentration ?

La structuration de la filière française n’est que très superficiellement abordée. Les auteurs notent que le secteur de l’abattage s’est concentré ces dernières années. « les deux principaux groupes de l’aval de la filière « … »assuraient ainsi 75 % de la production organisée de volaille en France en 2020 (dont 62 % pour le plus important)« . On comprend qu’il s’agit de LDC pour le plus important et de Terrena pour le deuxième. La restructuration et la concentration des acteurs de l’aval sont habituellement vues comme un atout pour les filières. De fait, depuis 2015 notamment et la reprise par LDC des outils de Sofiprotéol et de Doux, ce dernier a beaucoup investi. Cela a permis de moderniser les outils.

On peut cependant se demander si un tel degré de concentration est bénéfique à long terme pour la filière. Cela ne risque-t-il pas de limiter la concurrence et donc la recherche de performance ? Est-ce qu’avoir un seul groupe ayant un tel poids sur les évolutions de la filière française est souhaitable en sachant que ses intérêts ne coïncident pas toujours avec celle-ci ? Est-ce que la position de dépendance dans laquelle un grand nombre d’acteurs (groupements, éleveurs) sont mis n’est pas un frein à l’innovation et au dynamisme du secteur ? Cette question de structuration est cependant secondaire par rapport à l’enjeu de la concurrence intra-européenne.